Entenda a pontuação do seu Score Serasa CNPJ

Além de consultar o Score da sua empresa, você pode entender o que influencia na sua pontuação na Serasa.

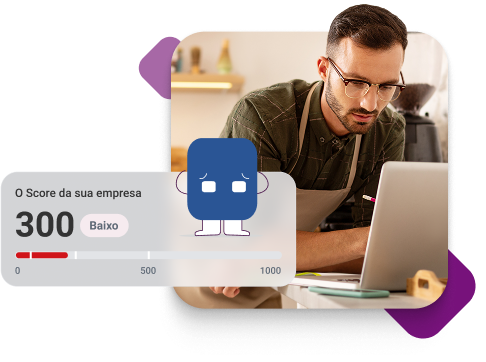

- Baixo

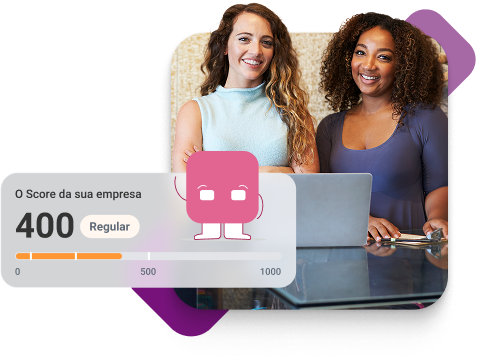

- Regular

- Bom

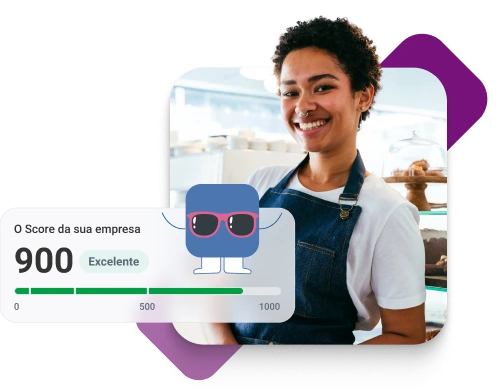

- Excelente

De 0 a 351

No 1° nível do Score, podemos encontrar empresas com dívidas não quitadas em 3 meses e continuaram inadimplentes. No geral estão buscando crédito em financeiras e possuem relacionamento recente com seguradoras para proteção do patrimônio.

Importante:

Disponibilizar os dados no Cadastro Positivo é um dos fatores comuns das empresas com maior Score.

de 352 a 502

Regular

No 2ª nível do Score pode ser que encontre empresas que o quadro societário está ou esteve negativado por no mínimo de 2 meses nos últimos 5 anos.

Vale saber: outra possibilidade é a busca recente por crédito em um intervalo máximo de 6 meses em nome dos sócios e 1 mês em nome da empresa.

de 503 a 757

Bom

O 3° nível do Score, tem alta concentração de empresas com mais de 14 consultas nos últimos 5 anos.

Vale saber: geralmente elas são feitas por seguradoras e cooperativas de crédito e é comum os sócios serem consultados pelo menos 4 vezes no mesmo tempo. Existe a possibilidade de um grande número de MEI nesse nível.

de 758 a 1.000

Excelente

No 4° nível de Score é comum ter empresas que foram consultadas pela primeira vez nos últimos 5 anos.

Vale saber: com essa faixa de pontuação, muitas empresas encontradas têm relacionamentos longos com fornecedores e um bom histórico de dados no Cadastro Positivo.

Aplicativo Serasa Empresas

Inteligência para o seu negócio

Veja o Score da sua empresa, consulte CPF/CNPJ e acompanhe sua gestão financeira diretamente no app.

Perguntas Frequentes

Precisa saber mais sobre essa solução Serasa Experian? Confira mais informações abaixo:

O Score CNPJ é um sistema que mostra a chance de uma empresa pagar suas contas em dia.

A pontuação é um dos elementos utilizados para analisar se há ou não riscos de se fazer negócio com uma companhia.

Informações como inadimplemento das dívidas, a frequência com que isso ocorre, o comportamento, histórico financeiro, o relacionamento com o mercado e a situação financeira do sócio são dados que compõem o perfil financeiro e a capacidade de pagamento, gerando, assim o score de crédito.

Na prática, a pontuação vai de 0 a 1000, o que possibilita entender melhor o perfil financeiro da pessoa jurídica quando o assunto envolve o pagamento em dia das contas.

O Score CNPJ é um sistema que mostra a chance de uma empresa pagar suas contas em dia. A pontuação vai de 0 a 1000 e, quanto maior for a nota, menor será o grau de risco de inadimplência. Por outro lado, quanto menor for a nota, maior o risco de inadimplência ao negociar com aquela empresa. A pontuação e a interpretação para cada faixa funcionam da seguinte maneira:

· pontuação entre 0 e 351 — maior risco, a empresa pode ter dificuldade de obter crédito junto ao mercado;

· pontuação entre 352 e 502 — grau de atenção alto, a empresa vai ter acesso moderado ao crédito;

· pontuação entre 503 e 757 — considerado risco mais baixo, a empresa tem acesso a boas condições de crédito;

· pontuação entre 758 e 1000 — excelente posição, a empresa tem acesso a condições especiais de crédito.

Caso queira entender melhor sobre a pontuação do Score CNPJ, assista esse vídeo!

Sim, é possível realizar consultas gratuitas ao score da empresa pelo site da Serasa Experian.

Para saber o Score do seu CNPJ é grátis! Basta você acessar o site da Serasa Experian, realizar o seu cadastro e fazer login na nossa plataforma. É rápido e grátis.

Para consultar o Score CNPJ de uma empresa, realize os passos abaixo:

- Acesse a página de Consulta de CNPJ e CPF, da Serasa Experian!

- Realize o Cadastro do seu CNPJ no nosso site.

- Depois basta realizar uma recarga comprando um dos nossos Pacotes de Crédito.

Para realizar uma consulta de CPF/CNPJ, é só acessar a página do produto de consulta em sua conta, e selecionar o tipo de consulta que gostaria de fazer.

Caso queira saber mais sobre os tipos de consulta, clique aqui.

Lembre-se que para realizar sua consulta, você precisa ter saldo. Para compra de pacote de crédito clique aqui.

Para calcular o Serasa Score CNPJ de uma empresa, analisamos os hábitos financeiros e comportamentais ligados a esse CNPJ.

Esses hábitos criam o Cadastro Positivo e incluem coisas como comprar a prazo, pagar empréstimos, financiamentos, contas de água e luz, entre outros.

A regularidade, ou não, no pagamento dessas contas, é um dos parâmetros utilizados para a pontuação do Score CNPJ.

Os birôs de crédito definem o score com base em dados e informações de mercado sobre saúde financeira e boas práticas de pagamento.

Para aumentar a sua pontuação, é importante manter alguns hábitos considerados saudáveis, como pagar suas contas em dia, ter um controle das finanças da sua empresa, manter seus dados cadastrais atualizados, movimentar a conta bancária da sua empresa, manter o seu cadastro positivo atualizado e, caso seja a sua realidade, regularizar suas dívidas.

Para entender melhor quais são os bons hábitos para aumentar o seu Score, assista o vídeo do nosso canal!

Scores entre 758 e 1000 pontos são considerados “bons” para um CNPJ. Empresas nessa faixa de pontuação geralmente mantêm bons relacionamentos com seus parceiros e demonstram uma estabilidade financeira sólida. No entanto, é importante considerar que outras tendências também podem influenciar a estabilidade financeira da empresa. Quer explorar mais sobre a dinâmica por trás desses scores? Clique ao lado e descubra o Score da sua empresa gratuitamente!

Sim, MEIs também possuem Serasa Score CNPJ. O MEI tem seu histórico financeiro analisado para determinar sua pontuação de crédito.

Mesmo sendo uma empresa menor, o MEI possui um CNPJ.

A ferramenta explica as classificações, as razões para a pontuação mudar e dá orientações para manter ou melhorar a situação.

Alguns critérios para avaliar são:

- Informações pessoais

- Pagamentos no Cadastro Positivo

- Histórico de dívidas

- Relação com o mercado

- Capacidade de compra.

Monitorar regularmente o seu score de crédito do seu CNPJ é fundamental para entender mudanças e construir uma reputação financeira sólida.

Algumas recomendações incluem:

Regularidade mensal, trimestral ou semestral: Para empresas que possuem um fluxo financeiro constante e interações frequentes com o mercado, consultar o Serasa Score a cada mês, três ou seis meses pode ser útil para acompanhar possíveis alterações e entender o que você pode mudar de hábito para melhorar sua pontuação.

Antes de buscar crédito ou novos negócios: Se estiver planejando solicitar crédito ou realizar alguma transação que envolva a análise de crédito, nossa recomendação é que você olhe a pontuação do seu Score CPNJ, dessa forma, você consegue se preparar para a negociação com antecedência e entende como o mercado enxerga o seu negócio.

Após a regularização de pendências: Se a sua empresa recentemente resolveu pendências financeiras ou melhorou seu histórico de pagamento, é útil manter o hábito de consultar seu Score CNPJ para verificar se houve impacto positivo na pontuação.

Em momentos estratégicos: Em momentos estratégicos de planejamento financeiro, expansão ou negociações importantes, consultar o Score pode fornecer uma visão atualizada da situação financeira da empresa.

Lembre-se de que não há um período único que seja ideal para todas as empresas. A frequência ideal de consulta pode variar conforme seus hábitos financeiros vêm mudando, sendo interessante você manter o hábito de consultar, algo do seu dia a dia.

Não, os scores de CPF e de CNPJ são diferentes. O Score PF leva em consideração informações do CPF, enquanto o Score PJ leva em consideração as informações do CNPJ e dos seus principais sócios. Por exemplo, em casos de empresas pequenas, como MEIs e MEs, as informações referentes ao sócio podem ter mais peso do que em caso de empresas maiores.