Proteja sua empresa com uma análise de crédito online confiável

Evite surpresas desagradáveis e aumente a segurança nas suas transações ao avaliar o histórico e a saúde financeira de clientes ou parceiros.

Proteja sua empresa com uma análise de crédito online confiável

Evite surpresas desagradáveis e aumente a segurança nas suas transações ao avaliar o histórico e a saúde financeira de clientes ou parceiros.

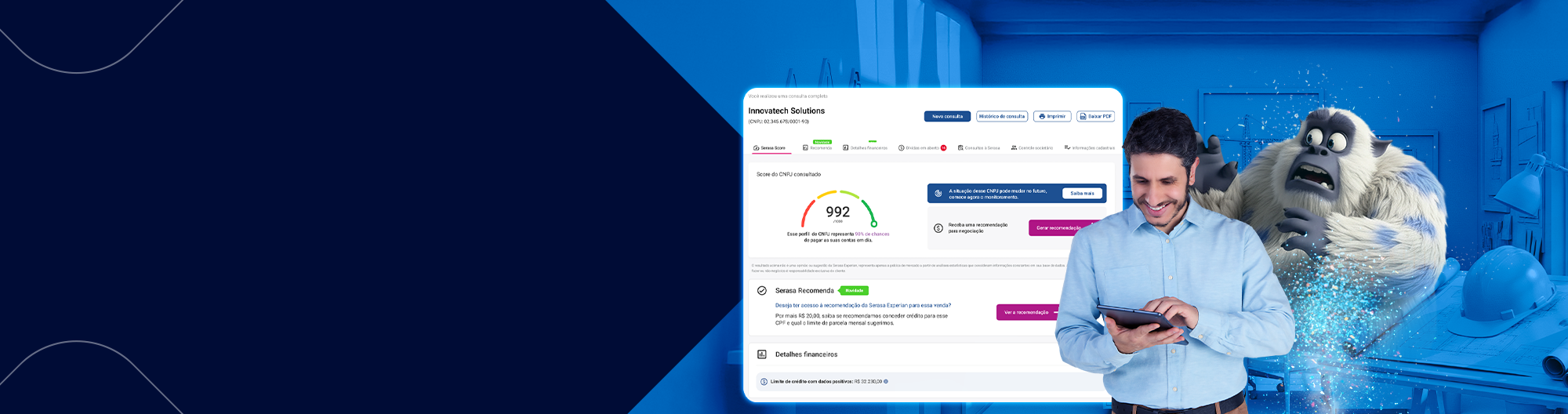

Análise de risco e recomendação de crédito

Descubra o risco da negociação e o limite de crédito ideal para o seu parceiro de negócios

◾ Você já sofreu com clientes que atrasam ou não pagam?

◾ Já concedeu crédito sem saber o verdadeiro risco da negociação?

◾ Teve prejuízo por fechar negócios com parceiros financeiramente instáveis?

Se a resposta for sim, está na hora de contar com o Serasa Recomenda. Nossa solução vai além das consultas de crédito tradicionais, fornecendo um relatório completo e estratégico para decisões mais seguras.btenha uma avaliação detalhada do perfil de crédito do seu parceiro de negócios. Com base no histórico financeiro completo da pessoa ou empresa, o Serasa Recomenda oferece uma análise precisa do risco envolvido na negociação e sugere o limite de crédito adequado para essa transação.

Conheça os pacotes e planos de crédito disponíveis para começar a consultar

-

Consulte com Créditos

Pacote de Crédito

para consultas e cobranças

R$

Pacote de Crédito

para consultas e cobranças

Com este pacote você pode realizar:

✔ 1 Consulta com Recomendação CPF ou CNPJ

✔ ou 1 Consulta Completa

✔ ou 1 Consultas Intermediárias

✔ ou 4 Consultas de Antifraude Cadastral

Pacote de Crédito

para consultas e cobranças

R$

Pacote de Crédito

para consultas e cobranças

Com este pacote você pode realizar:

✔ 2 Consultas com Recomendação CPF ou CNPJ

✔ ou 2 Consultas Completas

✔ ou 3 Consultas Intermediárias

✔ ou 7 Consultas de Antifraude Cadastral

Pacote de Crédito

para consultas e cobranças

R$

Pacote de Crédito

para consultas e cobranças

Com este pacote você pode realizar:

✔ 2 Consultas com Recomendação CPF ou CNPJ

✔ ou 3 Consultas Completas

✔ ou 5 Consultas Intermediárias

✔ ou 10 Consultas de Antifraude Cadastral

Pacote de Crédito

para consultas e cobranças

R$

Pacote de Crédito

para consultas e cobranças

Com este pacote você pode realizar:

✔ 5 Consultas com Recomendação CPF ou CNPJ

✔ ou 5 Consultas Completas

✔ ou 9 Consultas Intermediárias

✔ ou 18 Consultas de Antifraude Cadastral

Pacote de Crédito

para consultas e cobranças

R$

Pacote de Crédito

para consultas e cobranças

Com este pacote você pode realizar:

✔ 7 Consultas com Recomendação CPF ou CNPJ

✔ ou 8 Consultas Completas

✔ ou 13 Consultas Intermediárias

✔ ou 27 Consultas de Antifraude Cadastral

Pacote de Crédito

para consultas e cobranças

R$

Pacote de Crédito

para consultas e cobranças

Com este pacote você pode realizar:

✔ 14 Consultas com Recomendação de CPF ou CNPJ

✔ ou 15 Consultas Completas

✔ ou 25 Consultas Intermediárias

✔ ou 53 Consultas de Antifraude Cadastral

Pacote de Crédito

para consultas e cobranças

R$

Pacote de Crédito

para consultas e cobranças

Com este pacote você pode realizar:

✔ 24 Consultas com Recomendação de CPF ou CNPJ

✔ ou 26 Consultas Completas

✔ ou 44 Consultas Intermediárias

✔ ou 91 Consultas de Antifraude Cadastral

Benefícios de consultar antes de fechar negócio

Benefícios de consultar antes de fechar negócio

-

Análise de crédito

Tenha acesso a dados completos que auxiliam na definição de limites de crédito para clientes e parceiros.

-

Dívidas e protestos

Identifique pendências financeiras e registros de protesto que podem sinalizar riscos de inadimplência futura.

-

Serasa Score

Compreenda o comportamento de pagamento e a probabilidade de inadimplência com base em uma pontuação atualizada e confiável.

-

Sócios ou participações

Verifique o envolvimento de sócios e suas participações em outras empresas para avaliar o impacto no perfil financeiro.

-

Informações cadastrais

Consulte dados essenciais e atualizados para garantir a autenticidade e das informações.

Perguntas Frequentes

Precisa saber mais sobre essa solução Serasa Experian? Confira mais informações abaixo:

Aprovação de crédito é um processo para avaliar o perfil de alguém, seja a partir do CPF ou CNPJ, quando se trata de empresas. A Serasa Experian faz a recomendação de crédito, diminuindo o risco de inadimplência.

É uma avaliação do histórico financeiro feita pela Serasa Experian sobre uma pessoa ou empresa. Ela é utilizada para determinar a capacidade de crédito, ou seja, para saber como é o relacionamento da pessoa com o mercado de crédito. O perfil de crédito pode ser uma ótima forma de realizar a gestão financeira do seu negócio.

Através de uma análise de crédito é possível calcular o limite de um cliente, avaliando sua capacidade de pagamento e o risco econômico-financeiro que ele pode representar.

Geralmente, para fazer a análise de crédito de um cliente, é necessário consultar as seguintes informações: Dados pessoais, Restrições no nome, Pontuação de crédito, cadastro positivo, Renda/faturamento, Relacionamento com a instituição e Políticas internas, além de consultar o Score.

Acesse o site da Serasa Experian. Baixe o app da Serasa (Android e iOS) ou acesse o site. Vá até a opção “Descubra qual é o Score de Crédito da sua empresa” e preencha o campo com o CNPJ.

Alguns dos fatores que influenciam na concessão de crédito são: Histórico de crédito, Serasa Score, renda, capacidade de pagamento e as garantias. Além disso, também é analisada a Finalidade do crédito e o relacionamento anterior com a instituição financeira.

Os 5cs são: Caráter, Capacidade, Capital, Colateral e Condições.

Quando são analisados o caráter, capacidade, capital, colateral e condições do mutuário, os credores podem tomar decisões informadas sobre a concessão de crédito, minimizando, assim, o risco de inadimplência.